文 / 董二千

来源:巨潮商业评论(ID:tide-biz)

“我赢了所有对手,但却输给了时代。”

虽然高鑫零售(旗下拥有大润发、欧尚两大品牌)前 CEO 黄明端否认了此言出自他口,但这句话也能极为恰当地概括如今大卖场模式的困境。

1998 年,大润发正式由仓储经营模式转向大卖场模式,并在当年于上海闸北开出首家大卖场店,之后通过 “短账期、员工分红、选址由黄明端亲自考察” 等独特的经营理念,大润发迅速发展壮大,缔造了 “十九年不关一家店” 的零售业传奇。

2010 年,大润发营收达 404 亿元,取代家乐福坐上了大陆零售百货业冠军的宝座。次年,大润发与欧尚合并在香港上市。

然而移动互联网时代的零售土壤已经如此不同 —— 消费者萌发了 “主权意识”,各类线上线下渠道的存在,赋予了消费者极大的多元化的选择权和自主决定权,传统大卖场的溢价优势终究不复存在。

以高鑫为代表的卖场企业,无可避免地出现颓势。

敏锐如黄明端,早已发现这一点并采取积极措施。早在 2014 年,高鑫就上线飞牛网,试图依托于数百家大卖场做全渠道线上线下融合,以此对抗京东阿里等电商平台。

但尝试过 B2C、O2O、生鲜电商、新零售等一系列新模式之后,飞牛网最终还是没有 “飞” 起来,大润发还是那个大润发,欧尚还是那个欧尚。

三年后,阿里豪掷 224 亿元,收购高鑫 36.2% 的股权,这近乎于宣告了高鑫的转型失败。2020 年,阿里又以 280 亿港元的价格增持高鑫的股份,至此,阿里直接和间接持有高鑫 72% 的股份,实际控制高鑫。

有意思的是,资本市场对阿里两次增资有着截然不同的反应。

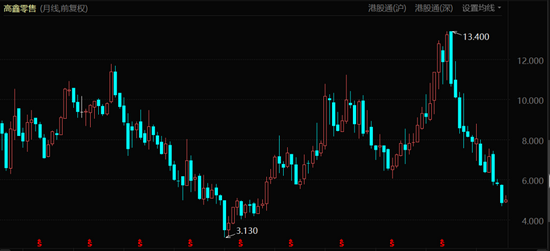

自 2017 年,阿里宣布战略投资后,高鑫的股价走出了长达一年的上行曲线,但在 2020 年宣布收购后,高鑫的股价却持续萎靡,如今甚至已接近历史最低点。一涨一跌的背后,是整个线下零售行业从蓬勃走向困境的缩影。

传统的在线下堆砌商品的逻辑,已经不再能受到消费者认可。

在传统的商业时代,人与信息是二元化的:渠道是信息的载体,人需要从渠道中获取(商品)信息。因此 “渠道为王” 这一理论广受追捧。

大卖场时代中,消费者对渠道的认知往往强于对品牌的认知,比如消费者往往倾向于去大润发购买快消品;去国美购买家电…… 因此大卖场相当于对产品品质进行了保证。

对于品牌方而言,此时的大卖场拥有两大意义:一是进行品牌声量的传播;二是得天独厚的推广渠道。这一点高度类似于如今李佳琦、薇娅的直播间。

彼时,产业链的话语权牢牢掌握在大卖场的手中,毕竟商品只需要进入大卖场渠道,就会有源源不断的客流。不过与此同时,品牌方也要承担入场费、上架费、开码费以及一系列营销活动的成本。

每日优鲜创始人徐正曾自述,当时他还在联想佳沃农业时,生产出来的蓝莓需要进销售渠道。他来到上海与某超市谈入场条件,原本要价 120 万,徐正谈到了 96 万,但这也让他心里也不舒服,心想我一颗蓝莓还没卖呢,就先交 96 万,这才有了之后每日优鲜的诞生。

但当时的大卖场和线下渠道就是这么强势,极少有品牌方有能力与之抗衡。然而当电商崛起之后,一切都发生了改变。

对于消费者而言,在商品供应空前繁荣的时代,人们越来越开始追求享受型和精神型消费,海淘崛起正是其中典型的代表,传统的在线下堆砌商品的逻辑,已经不再能受到消费者认可。

就像 90 后消费者很少逛超市,对于他们想要的商品,通常通过线上搜索去实现购买。

对于品牌方而言,渠道变得十分碎片化,基本是线上多元化平台销售,线下零售以区域市场为主。新品牌的成长路径也由过去的铺渠道、打广告再做电商的模式,转变为基本靠线上流量起势,营收到几亿规模后再逐步做线下渠道。

在这一转变过程中,以大润发为代表的大卖场模式受到的冲击无疑是最大的。

高鑫零售股价表现(2011 年 7 月 29 日至今)

“阿里就是高鑫最好的合作伙伴,这对股东,对公司,对员工,对消费者都是最好的选择。”

在飞牛网上线之初,黄明端有着满满的自信。他曾自述:“综合电商平台可以容纳五家企业,后进者进入电商的门槛已经太高。而飞牛网已成综合百货类电商平台的‘最后一班列车’。”

现在来看,黄明端的断言基本正确,但是能够容纳五家企业的判断还是显得过于乐观,起码到现在为止,只有前三的综合电商平台活得还算不错。

飞牛网失利的原因自然十分繁杂,但在巨潮看来,归根结底还是大卖场基因与电商所需的能力不一致。

在战略层面,平台型电商最需要的能力在于基础性服务,比如京东的供应链管理体系、阿里基于双十一海量并发需求打造的 IT 体系等,都是飞牛网完全不具备的优势。

在战术层面,黄明端曾有 “陆战之王” 的美誉,与之相应的是一把手挂帅、注重商业模式的可行性、成本效率和亏损控制等一系列大卖场的管理逻辑。

然而,互联网更需要快速试错和创新,需要前端足够的灵活和充分的授权,这也使得飞牛网的屡次转型在外界看来都慢了一步。

自营失败后,高鑫只能去尝试借助外界的力量。

2017 年,在阿里宣布战略入股的当天,黄明端多次强调,“阿里就是高鑫最好的合作伙伴,这对股东,对公司,对员工,对消费者都是最好的选择。”

将高鑫千亿级别的销售体量与阿里的数字化能力相结合,这是阿里与高鑫努力向资本市场传达的故事。从当时的股价表现来看,资本市场对这一故事无疑是买单的。

股权合作之后,高鑫的确加速了数字化的进程,比如大润发与欧尚的所有门店都已实现线上化。但在外界看来,高鑫与阿里基于业务逻辑的深度合作,其实一直没有太大成果,单与阿里系的饿了么、淘鲜达与天猫超市共享库存业务,就已耗费了相当大的力气。

为此,2020 年,阿里选择对高鑫进行控股。高鑫方面表示,“通过此次合作,将加强阿里与公司的联盟关系,能使集团的业务继续受益于阿里的电子生态系统,为集团带来更多网上流量,更好的线上线下同步存货管理,以及提升配送能力。”

但谁也没想到的是,这竟然成了后期高鑫零售股价不断下跌的开始。

对于阿里而言,这可能是私有化的绝佳机会。

即使如此,在阿里控股后,高鑫的股价依旧跌跌不休,而这主要归因于资本市场对其业务层面的担忧。

高动销效率、高库存周转率的社区团购,正在剧烈冲击着线下商超的基本盘。实体商业似乎正在发生新一轮变革,而这也给高鑫的业绩带来了极大的不确定性。

而在此之前,高鑫的增长就已经停滞了三年。

外界的冲击下,高鑫大概率会有比较大的资本化开支以支撑其竞争力,这会影响其利润与派息表现。

本身高鑫近年的派息就已持续缩水,阿里入主后,又定下了派息新规:未来将专注于扩张投资,派息政策将取决于该公司的实际及预期财务表现、运营资金需求和资本开支需要、可供分派保留收益、流动资金状况、外部经济环境等等因素。

这对于外部投资者来说,是两个比较严重的打击,已经有不少人选择逃离。不过,对于阿里而言,这可能是私有化的绝佳机会。

一方面,当前高鑫的价格处于低点,近 500 家门店、千亿级营收的高鑫目前市值不足 500 亿港元。举一个不是很恰当的例子,这显然比单店仅几十平米却估值过亿的糕点品牌更具性价比;

另一方面,对于阿里而言,私有化之后也没有上市公司业绩层面的压力,可以更加高效地对高鑫执行改造计划。

2020 年 4 月,阿里将天猫超市事业群升级为同城零售事业群,据悉,同城零售事业群已经成为张勇重点关注的 1 号项目之一。

假若阿里想要在同城零售领域扩大影响力,高鑫无疑是最佳的助力,但这首先就需要从组织管理维度做新的调整。阿里零售通事业部总经理林小海调任高鑫 CEO,很可能是一个开始。

可类比的是,2014 年,阿里战略投资银泰商业,一年后增持为第一大股东,再到 2017 年,阿里私有化银泰。

巨潮判断,这一路径很有可能在高鑫零售重演。这意味着大润发、欧尚这两个响彻全国的零售品牌,将很有可能对资本市场说再见。

坐拥大润发、欧尚的 500 家门店,再加上全国范围内的银泰百货,以及三江购物、联华超市,再加上对苏宁的股权投资和掌控,阿里巴巴历经十年左右,已经在全国范围内铺就了一张线下零售的巨大网络。

这是对中国零售行业的巨大押注,也是对线上线下融合零售模式的巨大押注。

和阿里在线上遭受到拼多多、京东巨大竞争压力的情况类似,在线下,这些零售资产也在遭遇社区电商等新鲜商业模式的严重冲击,阿里的巨额投资在实际上已经受损。

大润发和欧尚,是这些资产中当之无愧的明星品牌和优质资产。如果有一天阿里能够扭转线下零售的颓势,我们相信,两个深入人心的品牌,必然在其中起到至关重要的作用。